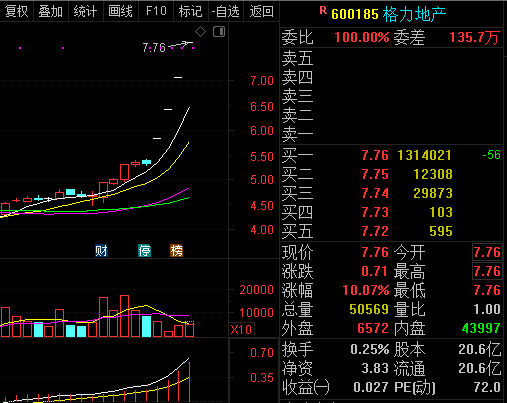

受重大资产重组事项影响,格力地产(600185)5月25日复牌后连续四个交易日涨停,截至发稿,该股报7.76元,封单超135万手。

5月11日,格力地产发布公告称,公司正在筹划以发行股份及支付现金方式购买珠海市免税企业集团有限公司全体股东持有的免税集团100%的股权,同时,非公开发行股份募集配套资金。

有分析称,珠海免税和格力地产实际控制人均为珠海国资委,如若资产重组成功,珠海免税将成为国内第二家上市的免税企业。

据悉,珠海免税成立于1987年9月20日,注册资本为5亿人民币,实际控制人为珠海市国资委,主要经营免税商品销售业务。珠海免税属下的口岸免税业务为国家特许经营项目,目前共拥有十家珠海免税店。按口岸划分,设立范围包括拱北、九洲港、横琴、跨境工业区(珠海市内)和(珠海市外)天津(进境店)。其中,每年的出入境人数达到1.5亿人次左右的拱北口岸店盈利能力较为出色。

格力地产实际控制人同样是珠海市国资委,是一家集房地产业、口岸经济产业、海洋经济产业以及现代服务业、现代金融业于一体的集团战略化企业。依托粤港澳大湾区、横琴自贸区等发展机遇,格力地产综合发展多元业务,完成从房地产建筑商到城市综合运营商的转型。2019年营业收入为41.93亿元,归母净利润为5.26亿元。

国泰君安证券指出,如若本次资产重组成功,将推动珠海免税上市,重组将明显增厚格力地产利润,同时有利于珠免免税业务的扩张。考虑到珠免已经拥有珠海与澳门的24小时通关口岸免税店(横琴)、与香港相连的水路口岸免税店(九洲)、与粤港澳大湾区经济互促共赢的新载体(港珠澳大桥珠港口岸出境免税店),未来香港澳门地区的客流、市内店政策等因素将成为关键影响因素。

光大证券表示,如果此次交易成功之后,考虑19年格力地产净利润仅5.26亿,按自然增长率算珠免免税业务2019年净利润有望达到6亿+,并购之后上市公司利润有望翻番,考虑到格力地产停牌前股价按19年EPS计算,市盈率仅19倍,目前已上市免税龙头中国国旅过往3年市盈率都在30倍以上,格力地产估值相较国旅估值较低。若未来资产重组成功,不排除未来珠免因此借壳上市的可能。

下一篇:最后一页

责任编辑:FRT136

经济